ناسداك دبي ترحّب بإدراج صكوك بقيمة 400 مليون دولار أمريكي من قبل شركة التطوير العقاري الإماراتية "أرادَ"

الأخبار: 1 يوليو 2024

- شهد إدراج صكوك شركة “أرادَ” في ناسداك دبي طلباً قوياً من المستثمرين الإقليميين والدوليين.

- تساهم البنية التحتية القوية والإقبال القوي من المستثمرين في تعزيز مكانة ناسداك دبي كبورصة رائدة في إدراج أدوات الدخل الثابت بقيمة إجمالية تبلغ 129 مليار دولار أمريكي.

رحّبت ناسداك دبي بإدراج صكوك بقيمة 400 مليون دولار أمريكي من قبل شركة أرادَ للتطوير العقاري ذ.م.م (“أرادَ”) ، وهي شركة تطوير عقاري رائدة تتخذ من دولة الإمارات مقراً لها. ويشار إلى أن الإدراج هو الثاني للشركة في ناسداك دبي والأول ضمن برنامج صكوك أرادَ الذي تم إطلاقه مؤخراً بقيمة مليار دولار أمريكي.

وقد اجتذبت الصكوك الممتدة بسعر ثابت لخمس سنوات طلباً قوياً من المستثمرين الإقليميين والدوليين، حيث تجاوز الاكتتاب القيمة المستهدفة للطرح بواقع 3.5 ضعفاً، وشهد الطرح اهتماماً واسعاً من مجموعة متنوعة من المستثمرين في جميع أنحاء العالم، بما في ذلك أوروبا والشرق الأوسط وآسيا، إلى جانب المشاركة القوية من المستثمرين من المؤسسات ومديري الصناديق والأفراد ذوي الثروات العالية والبنوك.

ويسهم هذا الإدراج في ترسيخ مكانة دبي كمركز عالمي رائد لإدراج الصكوك، حيث وصل إجمالي قيمة إصدارات الصكوك إلى 93 مليار دولار أمريكي. ويساهم المصدرون المحليون بنسبة 44% من هذه الإصدارات، في حين يستحوذ المصدرون الأجانب على النسبة المتبقية البالغة 56%. وبذلك يصل إجمالي الإصدارات في ناسداك دبي من سندات وصكوك إلى 129 مليار دولار أمريكي.

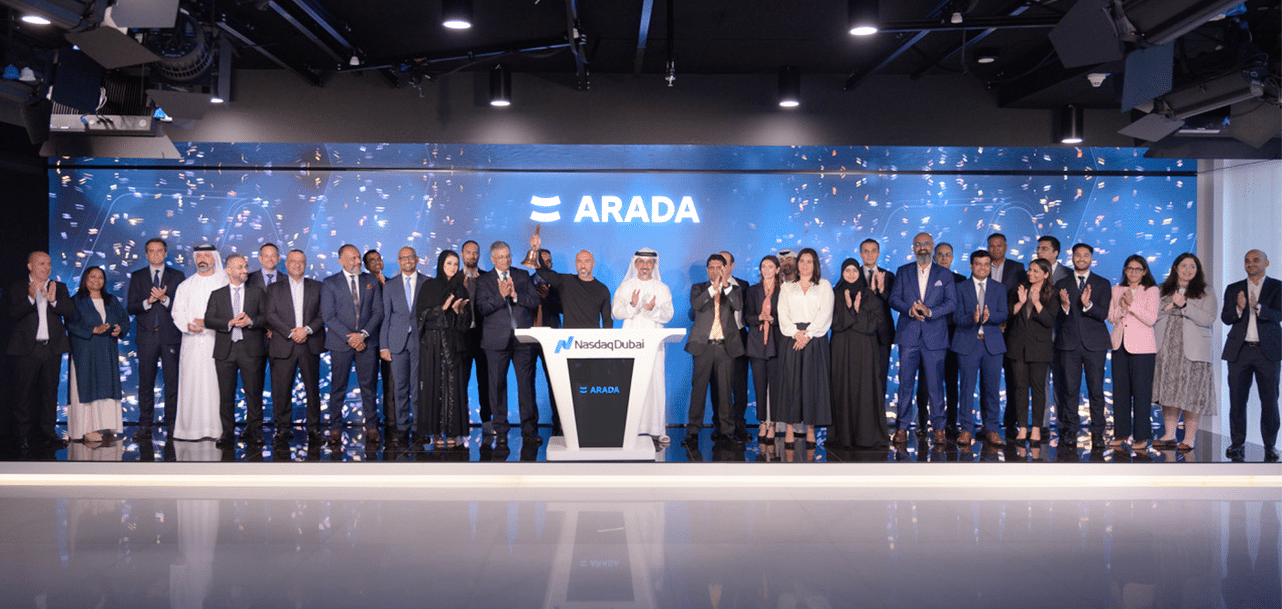

واحتفالاً بهذا الإدراج، قرع أحمد الخشيبي، الرئيس التنفيذي للمجموعة في أرادَ جرس افتتاح جلسة التداول في ناسداك دبي، إلى جانب حامد علي الرئيس التنفيذي لناسداك دبي وسوق دبي المالي.

وفي هذه المناسبة، قال أحمد الخشيبي، الرئيس التنفيذي للمجموعة في أرادَ: “يسعدنا أن نعود إلى ناسداك دبي في عملية الإدراج الثانية، بعد النجاح القوي الذي حققه الإصدار الأول للصكوك قبل عام وزيادة إقبال المستثمرين. على مدار الأشهر الاثني عشرة الماضية، حققنا مجدداً نتائج قياسية في إطلاق المشاريع الجديدة والمبيعات والتسليم، مما ساهم في تعزيز هذا الاهتمام الدولي الواسع ببرنامجنا الجديد للصكوك.”

بدوره، قال حامد علي، الرئيس التنفيذي لناسداك دبي وسوق دبي المالي: “يسعدنا الترحيب بإدراج شركة أرادَ في ناسداك دبي، حيث شكّل الطلب القوي دليلاً ملموساً على الثقة القوية لدى المستثمرين الدوليين في سوق التمويل الإسلامي في دولة الإمارات وأسواق رأس المال المحلية عموماً. ومن شأن هذا الإدراج أن يعزز مكانة ناسداك دبي كسوق رائد لإصدار الصكوك. ونحن ملتزمون بدعم نمو سوق التمويل الإسلامي، ونتطلع قدماً إلى المزيد من التعاون والتي من شأنها تعزيز جهودنا كمركز مالي عالمي.

” شركة “أرادَ”، الحاصلة على تصنيف B1 من وكالة موديز وB+ من وكالة فيتش، قد أطلقت ستة مشاريع عقارية متكاملة في كلّ من الشارقة ودبي، وبقيمة مبيعات إجمالية بلغت 60 مليار درهم إماراتي، وتشمل مجتمع الجادة، أكبر مشروع متعدد الاستعمالات في تاريخ الشارقة، ومجتمع مَسار، أول مشروع سكني متكامل ضمن محيطٍ من الأشجار الكثيفة في الإمارات، ومشروع أرماني بيتش رزيدنسز في نخلة جميرا.